SPRAWY CHF/EUR/USD

WIBOR

Warunkowe zawieszenie wykonania kary, określane powszechnie jako wyrok w zawieszeniu (a potocznie nawet „zawiasami”), to dość często spotykana i orzekana przez sądy forma kary pozbawienia wolności. W uproszczeniu rozwiązanie to polega na uznaniu winy oskarżonego i skazanie go na pobyt w więzieniu przy jednoczesnym wstrzymaniu realizacji tej represji na oznaczony okres próby, którego przebieg decyduje, czy skazany trafi ostatecznie za kratki. W jakich okolicznościach można uzyskać taki wyrok? Po co się go stosuje? Kiedy warunkowe zawieszenie wykonania kary nie jest możliwe?

Warunkowe zawieszenie wykonania stanowi w polskim prawie jeden z przewidzianych środków probacyjnych. Podstawową przesłanką do jego zastosowana jest przyjęcie przez sąd pozytywnej prognozy społeczno-kryminologicznej wobec osoby skazanej, która w chwili popełnienia przestępstwa nie była dotąd skazana na karę pozbawienia wolności. Wyrok w zawieszeniu ma być odpowiednio dopasowaną formą represji do popełnionego przewinienia. Kara w takiej postaci ma osiągnąć oczekiwane cele resocjalizacyjne wobec sprawcy i zapobiec w jego przypadku zaistnienia kolejnych sytuacji łamiących obowiązujące prawo.

Warunkowe zawieszenie wykonania kary – kiedy jest możliwe?

Warunkowe zawieszenie wykonania kary jest możliwe wyłącznie wtedy, gdy spełnione są ściśle określone przesłanki wynikające z Kodeksu karnego. Przede wszystkim sąd może zastosować zawieszenie tylko wobec kary pozbawienia wolności nieprzekraczającej 1 roku. Dodatkowo sprawca w chwili orzekania nie może być uprzednio skazany na karę pozbawienia wolności. Kluczowe znaczenie ma także tzw. pozytywna prognoza kryminologiczna, czyli przekonanie sądu, że mimo niewykonania kary sprawca będzie przestrzegał porządku prawnego, w szczególności nie popełni ponownie przestępstwa. Zgodnie z art. 69 Kodeksu karnego – przy jej ocenie sąd bierze pod uwagę m.in. postawę sprawcy, jego dotychczasowy sposób życia, okoliczności popełnienia czynu oraz zachowanie po jego popełnieniu.

Uwaga! Od 29 stycznia 2026 roku obowiązuje zaktualizowana wersja art. 69 Kodeksu karnego. Zmiany przewidują, że wobec:

- sprawcy występku o charakterze chuligańskim,

- sprawcy przestępstwa określonego w art. 178a § 4,

- sprawcy przestępstwa określonego w art. 173 § 1 lub 3, art. 177 § 1–2a lub art. 355 § 1 lub 2, jeśli zawartość alkoholu w organizmie sprawcy przestępstwa wynosiła co najmniej 1,5 promila we krwi lub 0,75 mg/dm3 w wydychanym powietrzu albo prowadziła do takiego stężenia lub w czasie popełnienia przestępstwa obowiązywał sprawcę środek karny, o którym mowa w art. 39 pkt 3

– sąd może warunkowo zawiesić wykonanie kary jedynie w szczególnie uzasadnionych wypadkach.

Granice zastosowania. Kiedy wyrok w zawieszeniu nie jest możliwy?

Wyrok w zawieszeniu nie jest możliwy w sytuacjach, w których ustawa albo właściwości sprawcy wykluczają zastosowanie tej instytucji. Przede wszystkim sąd nie może warunkowo zawiesić wykonania kary, jeżeli orzeczona kara pozbawienia wolności przekracza 1 rok. Zawieszenie jest również niedopuszczalne wobec sprawcy, który był wcześniej skazany na karę pozbawienia wolności, niezależnie od tego, czy kara była wykonana, czy objęta zawieszeniem. Kolejną granicą jest brak pozytywnej prognozy kryminologicznej, czyli sytuacja, w której z okoliczności sprawy, postawy oskarżonego lub jego dotychczasowego trybu życia wynika, że istnieje realne ryzyko ponownego popełnienia przestępstwa lub stworzenia w ten sposób realnego zagrożenia dla społeczeństwa.

Wyrok w zawieszeniu nie może być także orzeczony wobec sprawców określonych kategorii przestępstw, w tym w szczególności sprawców działających w warunkach tzw. recydywy wielokrotnej, a także w przypadkach, gdy przepisy szczególne wprost wyłączają możliwość zastosowania warunkowego zawieszenia wykonania kary. Sąd odmówi również zawieszenia, jeżeli stopień winy lub społeczna szkodliwość czynu przemawiają za koniecznością bezwzględnego wykonania kary pozbawienia wolności.

Co ważne – warunkowe zawieszenie wykonania kary może dotyczyć nie tylko pozbawienia wolności, ale też ograniczenia wolności oraz grzywny.

Zobacz również: Odszkodowanie za niesłuszne zatrzymanie – co warto wiedzieć?

Warunkowe zawieszenie wykonania kary – okres próby. Czym jest? Ile trwa?

Okres próby przy warunkowym zawieszeniu wykonania kary to czas, w którym sąd sprawdza, czy skazany przestrzega porządku prawnego i realizuje nałożone na niego obowiązki. Zgodnie z Kodeksem karnym okres próby wynosi od 1 roku do 3 lat i biegnie od chwili uprawomocnienia się wyroku. W tym czasie skazany musi przede wszystkim nie popełnić nowego przestępstwa, ponieważ skazanie za przestępstwo umyślne w okresie próby co do zasady skutkuje zarządzeniem wykonania zawieszonej kary.

Sąd może również nałożyć na skazanego konkretne obowiązki, takie jak obowiązek informowania sądu lub kuratora o przebiegu okresu próby, naprawienie szkody, zapłata zadośćuczynienia, powstrzymanie się od nadużywania alkoholu lub środków odurzających, podjęcie pracy lub leczenia, a także oddać skazanego pod dozór kuratora.

Naruszenie nałożonych obowiązków, rażące naruszenie porządku prawnego lub uchylanie się od dozoru może doprowadzić do zarządzenia wykonania kary pozbawienia wolności, nawet jeśli skazany nie popełnił nowego przestępstwa. Okres próby ma więc charakter warunkowy i wymaga od skazanego realnego podporządkowania się rygorom nałożonym przez sąd, aby uniknąć odbycia kary w zakładzie karnym.

Istnieją sytuacje, gdy okres próby może wynieść od 2 do 5 lat. Dotyczy to warunkowego zawieszenia kary pozbawienia wolności wobec sprawcy młodocianego oraz sprawcy, który popełnił przestępstwo z użyciem przemocy na szkodę osoby wspólnie zamieszkującej. Ponadto sąd może orzec o okresie próby wynoszącym nawet do 10 lat w wypadku nadzwyczajnego złagodzenia kary pozbawienia wolności w wymiarze do 5 lat.

Przykładowe obowiązki nakładane na skazanego w okresie warunkowego zawieszenia wykonania kary wyszczególnione w art. 72 Kodeksu karnego:

- informowanie sądu lub kuratora o przebiegu okresu próby,

- przeproszenie pokrzywdzonego,

- wykonywanie ciążącego na nim obowiązku łożenia na utrzymanie innej osoby,

- wykonywanie pracy zarobkowej, do nauki lub przygotowania się do zawodu,

- powstrzymanie się od nadużywania alkoholu lub używania innych środków odurzających,

- poddanie się terapii uzależnień,

- poddanie się terapii, w szczególności psychoterapii lub psychoedukacji,

- uczestnictwo w oddziaływaniach korekcyjno-edukacyjnych,

- powstrzymanie się od przebywania w określonych środowiskach lub miejscach,

- powstrzymanie się od kontaktowania się z pokrzywdzonym lub innymi osobami w określony sposób lub zbliżania się do pokrzywdzonego lub innych osób,

- opuszczenie lokalu zajmowanego wspólnie z pokrzywdzonym,

- inne stosowne postępowanie w okresie próby, które może zapobiec popełnieniu ponownie przestępstwa – przy czym orzeka się przynajmniej jeden z obowiązków.

Warto pamiętać, że sąd nie musi nakładać wszystkich wymienionych obowiązków – nakłada przynajmniej jeden, w zależności od charakteru czynu i potrzeb resocjalizacyjnych.

Obligatoryjne i fakultatywne wykonanie kary – o co chodzi?

Przepisy Kodeksu karnego rozróżniają sytuacje, w których zarządzenie wykonania kary pozbawienia wolności jest obowiązkowe, oraz takie, w których ma ono charakter fakultatywny, czyli zależny od decyzji sądu. Obligatoryjne wykonanie kary następuje wówczas, gdy skazany w okresie próby popełnił przestępstwo umyślne, za które został prawomocnie skazany na karę pozbawienia wolności. W takiej sytuacji sąd nie ma swobody decyzyjnej i musi zarządzić wykonanie wcześniej zawieszonej kary.

Fakultatywne wykonanie kary ma natomiast miejsce wtedy, gdy skazany w okresie próby rażąco narusza porządek prawny, uchyla się od wykonania nałożonych obowiązków, nie wykonuje dozoru kuratora albo popełnia inne przestępstwo niż to, które skutkuje obligatoryjnym zarządzeniem wykonania kary. W tych przypadkach sąd każdorazowo ocenia stopień naruszenia, postawę skazanego oraz okoliczności sprawy i może, ale nie musi, zarządzić wykonanie kary pozbawienia wolności. Oznacza to, że nie każde naruszenie warunków zawieszenia automatycznie prowadzi do osadzenia w zakładzie karnym, jednak każdorazowo stwarza realne ryzyko „odwieszenia” kary, jeżeli sąd uzna, że dalsze pozostawanie skazanego na wolności nie spełnia celów kary.

Wyrok w zawieszeniu a zatarcie skazania

W przypadku wyroku w zawieszeniu zatarcie skazania następuje na zasadach określonych w Kodeksie karnym i jest ściśle powiązane z prawidłowym przebiegiem okresu próby. Jeżeli skazany pomyślnie zakończy okres próby, a sąd nie zarządzi wykonania kary pozbawienia wolności, skazanie ulega zatarciu z mocy prawa po upływie 12 miesięcy od zakończenia okresu próby. Oznacza to, że po tym czasie skazanie uznaje się za niebyłe, a osoba skazana odzyskuje status osoby niekaranej. Co do zasady zatarcie następuje automatycznie i nie wymaga składania wniosku do sądu, pod warunkiem że skazany wypełnił wszystkie nałożone obowiązki, w szczególności naprawił szkodę, zapłacił grzywnę lub wykonał inne środki karne orzeczone obok kary pozbawienia wolności. Jeżeli jednak sąd orzekł dodatkowe środki karne lub obowiązki, które nie zostały wykonane, zatarcie skazania nie nastąpi do czasu ich pełnej realizacji. W praktyce oznacza to, że aby uzyskać zatarcie skazania przy wyroku w zawieszeniu, skazany musi nie tylko nie naruszyć warunków okresu próby, lecz także wykonać wszystkie obowiązki wynikające z wyroku, ponieważ dopiero ich spełnienie otwiera drogę do skutecznego i definitywnego zatarcia skazania.

Sprawdź także: Czym jest kara ograniczenia wolności?

Po co stosuje się wyroki w zawieszeniu?

Wyrok w zawieszeniu stosuje się przede wszystkim w celu resocjalizacji sprawcy oraz ograniczenia negatywnych skutków kary pozbawienia wolności dla jednostki i społeczeństwa. Zgodnie z art. 69 §1 Kodeksu karnego, sąd może warunkowo zawiesić wykonanie kary, jeśli jej wymierzenie nie jest konieczne dla ochrony społeczeństwa, a charakter czynu i osobowość sprawcy pozwalają przypuszczać, że będzie on przestrzegał porządku prawnego. Mechanizm ten pozwala na uniknięcie izolacji więziennej przy jednoczesnym wywieraniu prewencyjnego i wychowawczego oddziaływania poprzez określenie próby i nadzoru kuratora. Wyrok w zawieszeniu minimalizuje skutki uboczne kary pozbawienia wolności, takie jak utrata pracy, trudności rodzinne czy stygmatyzacja, jednocześnie umożliwiając sądowi monitorowanie zachowania sprawcy i w razie naruszenia warunków – natychmiastowe wykonanie pierwotnej kary.

Jeśli potrzebują Państwo profesjonalnej pomocy prawnej, zapraszamy do kontaktu z naszą kancelarią:

Kancelaria prawna Wrocław Sobota Jachira

Warunkowe zawieszenie wykonania kary (wyrok w zawieszeniu) – FAQ

1. Czym jest wyrok w zawieszeniu?

Wyrok w zawieszeniu to forma kary pozbawienia wolności, której wykonanie sąd wstrzymuje na określony okres próby. Skazany pozostaje na wolności pod warunkiem przestrzegania prawa i spełnienia nałożonych obowiązków.

2. Kiedy sąd może warunkowo zawiesić wykonanie kary?

Zawieszenie wykonania kary możliwe jest, gdy orzeczona kara pozbawienia wolności nie przekracza 1 roku, sprawca nie był wcześniej skazany na więzienie, a sąd pozytywnie ocenia jego prognozę kryminologiczną (art. 69 KK).

3. Co to jest pozytywna prognoza kryminologiczna?

To ocena sądu, że skazany mimo niewykonania kary będzie przestrzegał prawa. Sąd bierze pod uwagę m.in. postawę sprawcy, tryb życia, okoliczności czynu i zachowanie po jego popełnieniu.

4. Jakie są granice zastosowania wyroku w zawieszeniu?

Wyrok w zawieszeniu nie jest możliwy, gdy kara przekracza 1 rok, sprawca był wcześniej skazany na więzienie, brak jest pozytywnej prognozy kryminologicznej, sprawca popełnił określone przestępstwa lub recydywa przemawia za koniecznością odbycia kary.

5. Ile trwa okres próby?

Standardowy okres próby wynosi od 1 do 3 lat. Może być wydłużony do 2–5 lat dla młodocianych lub sprawców przestępstw z użyciem przemocy, a w wyjątkowych przypadkach nawet do 10 lat.

6. Jakie obowiązki może nałożyć sąd w okresie próby?

Sąd może nakazać m.in.: informowanie kuratora lub sądu o przebiegu próby, powstrzymanie się od alkoholu lub narkotyków, pracę lub naukę, terapię, naprawienie szkody, ograniczenie kontaktów z pokrzywdzonym. Nakłada się przynajmniej jeden obowiązek, dopasowany do charakteru czynu.

7. Co to jest obligatoryjne wykonanie kary?

Obligatoryjne wykonanie zawieszonej kary następuje, gdy skazany w okresie próby popełnił przestępstwo umyślne, za które został prawomocnie skazany. W takiej sytuacji sąd nie ma swobody decyzji.

8. Co to jest fakultatywne wykonanie kary?

Fakultatywne wykonanie kary ma miejsce, gdy skazany rażąco narusza warunki okresu próby, uchyla się od obowiązków lub popełnia inne przestępstwo niż wymagające obligatoryjnego odwieszenia. Sąd decyduje wtedy według okoliczności.

9. Czy wyrok w zawieszeniu wpływa na zatarcie skazania?

Tak. Skazanie ulega zatarciu po 12 miesiącach od zakończenia okresu próby, jeśli skazany wypełnił wszystkie obowiązki i nie doszło do zarządzenia wykonania kary. W przypadku niepełnego wykonania obowiązków zatarcie następuje po ich realizacji.

10. Po co stosuje się wyroki w zawieszeniu?

Wyroki w zawieszeniu stosuje się w celu resocjalizacji sprawcy, ograniczenia negatywnych skutków kary więzienia i prewencyjnego oddziaływania na jego zachowanie, jednocześnie umożliwiając sądowi nadzorowanie przestrzegania prawa przez skazanego (art. 69 §1 KK).

11. Czy wyrok w zawieszeniu może dotyczyć innych kar niż pozbawienie wolności?

Tak. Mechanizm ten może obejmować również ograniczenie wolności lub grzywnę, przy zachowaniu okresu próby i nadzoru sądowego.

Projekt ustawy o zmianie ustawy o przeciwdziałaniu nieuczciwym praktykom rynkowym oraz ustawy o prawach konsumenta wdrażający dyrektywę Parlamentu Europejskiego i Rady (UE) 2024/825 z 28 lutego 2024 r. stanowi istotny krok w kierunku wzmocnienia ochrony konsumentów przed tzw. greenwashingiem, czyli wprowadzającymi w błąd praktykami handlowymi opartymi na nieprawdziwych lub niezweryfikowanych twierdzeniach ekologicznych. Regulacja ta ma na celu umożliwienie konsumentom podejmowania świadomych decyzji zakupowych w ramach zrównoważonej konsumpcji, a także wyeliminowania nieuczciwych praktyk handlowych, wprowadzających konsumentów w błąd.

Dyrektywa 2024/825 ma charakter maksymalnej harmonizacji, co oznacza, że wszystkie kraje Unii Europejskiej muszą wprowadzić identyczne przepisy, które w równym stopniu chronią konsumentów – bez możliwości przyjmowania własnych, bardziej lub mniej rygorystycznych regulacji.

Rozszerzenie katalogu czarnych praktyk rynkowych

Najdalej idące zmiany dotyczą rozszerzenia katalogu tzw. czarnych praktyk rynkowych, uznawanych za nieuczciwe w każdych okolicznościach. Do katalogu tego dodano 12 nowych praktyk, z których znaczna część odnosi się bezpośrednio do działań polegających na komunikowaniu ekologicznych cech danego produktu.

Do praktyk, które uznawane są za nieuczciwą praktykę rynkową uznane zostanie m.in.:

- Stosowanie oznakowania dotyczącego zrównoważonego charakteru produktu, które nie jest oparte na systemie certyfikacji ani nie zostało ustanowione przez organ publiczny. W praktyce oznacza to eliminację nieformalnych, marketingowych „eko-znaków”, które nie spełniają wymogów transparentności i niezależnej weryfikacji. Dopuszczalne pozostają natomiast oznakowania oparte na uznanych systemach certyfikacji, w tym certyfikowanych przez Polskie Centrum Akredytacji lub ustanowionych na podstawie przepisów prawa UE, takich jak EU Ecolabel czy EMAS.

- Stosowanie ogólnych twierdzeń dotyczących ekologiczności. Terminy takie jak „eko”, „zielony”, „przyjazny dla środowiska” czy „biodegradowalny” nie będą mogły być używane, jeśli przedsiębiorca nie wykaże uznanej wysokiej efektywności ekologicznej istotnej dla danego twierdzenia. Przykładowo, będzie to wymagało zgodności z systemem EU Ecolabel lub urzędowo uznanymi programami (np. EN ISO 14024 typu I), a ciężar dowodu, że produkt faktycznie jest ekologiczny spoczywać będzie na przedsiębiorcy.

- Przedstawianie wymogów nałożonych na mocy prawa na wszystkie produkty należące do danej kategorii produktów na rynku unijnym jako cechy wyróżniającej ofertę przedsiębiorcy. Oznacza to, że jako przedsiębiorca nie wolno reklamować cech danego produktu, jako coś wyjątkowego lub wyróżniającego dany produkt, w przypadkach, gdy i tak wynikają one z przepisów prawa Unii Europejskiej, takich jak np. norm środowiskowych.

- Zatajanie przed konsumentem informacji o tym, że aktualizacja oprogramowania będzie miała negatywny wpływ na funkcjonowanie towarów z elementami cyfrowymi lub korzystanie z treści cyfrowych lub usług cyfrowych. Jeżeli aktualizacja spowoduje pogorszenie wydajności, ograniczy funkcje lub utrudni korzystanie z towaru albo usługi cyfrowej – konsument musi o tym wiedzieć przed jej instalacją.

- Fałszywe twierdzenie, że w normalnych warunkach użytkowania towar ma pewną trwałość, jeżeli chodzi o czas lub intensywność użytkowania. Oznacza to, że przedsiębiorca nie może podawać nieprawdziwych informacji o czasie lub intensywności użytkowania produktu, jeżeli w normalnych warunkach nie spełnia on tych deklaracji.

- Przedstawianie towaru jako nadającego się do naprawy, w sytuacji, gdy tak nie jest. Zakazane jest przedstawianie towaru jako możliwego do naprawy, w przypadku, gdy brak jest realnego dostępu do części, dokumentacji lub też, gdy naprawa jest technicznie niemożliwa.

- Zatajanie informacji dotyczących ograniczenia funkcjonalności towaru w przypadku korzystania z materiałów eksploatacyjnych, części zamiennych lub wyposażenia dodatkowego, które nie zostały dostarczone przez pierwotnego producenta, lub fałszywe twierdzenie, że takie ograniczenie funkcjonalności wystąpi. W przypadkach, gdy zakupiony towar działa gorzej z nieoryginalnymi częściami lub materiałami – trzeba to jasno komunikować. Zabronione jest zarówno zatajanie takich ograniczeń, jak i straszenie ich nieistniejącymi skutkami.

Nowe praktyki wprowadzające w błąd

Projekt ustawy rozszerza także katalog praktyk wprowadzających w błąd. Obejmie ono m.in. formułowanie deklaracji dotyczących osiągnięcia określonych celów ekologicznych w oznaczonym terminie, bez posiadania realnego i możliwego do zweryfikowania planu ich realizacji, np. w postaci neutralności klimatycznej czy redukcji emisji dwutlenku węgla. Ocenie będą podlegały nie tylko same deklaracje, lecz także ich poparcie w dokumentach, systemach zarządzania środowiskowego czy audytach.

Za praktykę wprowadzającą w błąd uznane zostanie także reklamowanie korzyści dla konsumentów, które są nieistotne i nie wynikają z żadnej cechy produktu lub działalności przedsiębiorcy.

Nowe obowiązki informacyjne wobec konsumentów

Zmiany w ustawie o prawach konsumenta istotnie poszerzają zakres informacji przekazywanych przed zawarciem umowy z konsumentem. Przedsiębiorcy będą zobowiązani m.in. do informowania o istnieniu prawnego obowiązku zapewnienia zgodności towaru lub treści cyfrowych z umową, o udzielonej handlowej gwarancji trwałości przez producenta, o minimalnym okresie aktualizacji oprogramowania w odniesieniu do towarów z elementami cyfrowymi, treści cyfrowych oraz usług cyfrowych, możliwościach oraz zasadach naprawy towaru, a także – w przypadku sprzedaży na odległość – o ekologicznych opcjach dostawy.

Podsumowanie

Projekt ustawy wdrażający dyrektywę UE 2024/825 istotnie zaostrza zasady komunikowania o cechach produktów i usług jako ekologicznych oraz wzmacnia ochronę konsumentów przed greenwashingiem. Kluczowe zmiany obejmują rozszerzenie katalogu tzw. czarnych praktyk rynkowych, w tym zakaz stosowania niezweryfikowanych eko-oznaczeń, ogólnych twierdzeń ekologicznych bez rzetelnego uzasadnienia, przedstawiania obowiązków ustawowych jako cech wyróżniających produkt, a także wprowadzania w błąd co do trwałości, możliwości naprawy produktu, czy też skutków aktualizacji oprogramowania.

Projekt rozszerza także listę praktyk wprowadzających w błąd, m.in. poprzez deklarowanie celów środowiskowych (np. neutralności klimatycznej) bez realnych, weryfikowalnych planów ich realizacji oraz eksponowania nieistotnych lub pozornych korzyści dla konsumentów. Dodatkowo wprowadzone zostają nowe obowiązki informacyjne wobec konsumentów, dotyczące m.in. trwałości i możliwości naprawiania towarów, konieczności aktualizacji oprogramowania, gwarancji udzielonej przez producenta oraz ekologicznych opcjach dostawy.

Dla przedsiębiorców oznacza to konieczność weryfikacji komunikacji marketingowej związanej z ekologicznymi cechami danego produktu i realne zwiększenie ryzyka prawnego dotyczącego greenwashingu. Jeżeli potrzebują Państwo wsparcia w ocenie zgodności działań z nowymi przepisami – zapraszamy do kontaktu z naszą Kancelarią.

W razie pytań, a także pomysłów tematów na kolejne wydania Newsletter’a zapraszamy do kontaktu:

Bezpieczeństwo danych osobowych przy monitoringu wizyjnym w placówkach medycznych (szczególnie dotyczących dzieci) oraz bezpieczeństwo danych na internetowych platformach dostaw znalazły się wśród priorytetów kontroli UODO zaplanowanych na 2026 rok.

W tych sektorach oraz w kilku innych obszarach kontrolujący sprawdzą, jak przestrzegane są przepisy o ochronie danych osobowych. Plan kontroli uwzględnia obszary, gdzie w ostatnim roku odnotowano poważne incydenty i skargi na naruszenia, uznane przez Prezesa UODO za szczególnie problematyczne.

Kontrolowane sektory w 2026 roku

Na rok 2026 Prezes UODO wytypował pięć głównych obszarów do kontroli sektorowych.

Wśród nich znalazły się:

- Placówki medyczne – szczególna uwaga organu nadzorczego będzie koncentrowała się na przetwarzaniu danych osobowych z wykorzystaniem monitoringu wizyjnego, zwłaszcza gdy obejmuje on dzieci. Ocenie w toku kontroli będzie podlegać istnienie i prawidłowość podstawy prawnej stosowania monitoringu, a także zasadność i niezbędność jego zastosowania w kontekście ochrony pacjentów oraz bezpieczeństwa placówki, jak również zakresu rejestrowanej przez monitoring przestrzeni.

- Jednostki prowadzące Biuletyn Informacji Publicznej – analizowany będzie sposób przetwarzania danych osobowych publikowanych w BIP, w szczególności prawidłowość anonimizacji dokumentów zawierających dane osób fizycznych. Kontrolą może zostać również objęte ujawnianie danych w uchwałach, zarządzeniach i protokołach, a także publikacja nagrań oraz transmisji z sesji organów stanowiących jednostek samorządu terytorialnego. Ocenie podlegać będzie zgodność zakresu publikowanych danych z zasadą minimalizacji oraz funkcjonowanie wewnętrznych procedur regulujących publikowanie treści w BIP i nadzór nad osobami odpowiedzialnymi za ich udostępnianie.

- Branża marketingowa – zakres kontroli obejmie przede wszystkim weryfikację podstaw prawnych przetwarzania danych osobowych w celach marketingowych, w tym kwestie zgód, obowiązków informacyjnych oraz marketingu bezpośredniego. Kontrole mogą dotyczyć także profilowania i automatyzacji działań marketingowych, jak również udostępniania i powierzania danych podmiotom trzecim. Weryfikowane będą także środki techniczne i organizacyjne stosowane w celu ochrony danych osobowych przetwarzanych w tych procesach.

- Platformy dostawcze online – kontrole skoncentrują się na przetwarzaniu danych osobowych w ramach usług pośrednictwa w sprzedaży towarów i usług realizowanych za pośrednictwem aplikacji online. Ocenie może podlegać prawidłowe przypisanie ról podmiotom uczestniczącym w przetwarzaniu danych. Analizowane będą podstawy prawne przetwarzania danych użytkowników, kurierów i sprzedawców – zwłaszcza danych lokalizacyjnych – a także zakres i zasady profilowania oraz zautomatyzowanego podejmowania decyzji.

- Wielkoskalowe Systemy UE (SIS/VIS) – w przypadku przetwarzania danych osobowych, w szczególności w Systemie Informacyjnym Schengen oraz Wizowym Systemie Informacyjnym – zakres kontroli może dotyczyć przede wszystkim zgodności przetwarzania z przepisami krajowymi i unijnymi regulującymi ich funkcjonowanie. Oceniane będą m.in. wskazywane podstawy prawne, realizacja zasady minimalizacji i ograniczenia celu, a także mechanizmy nadawania, weryfikowania i cofania uprawnień dostępu do danych.

Jak przygotować się do kontroli UODO?

Celem przygotowania się na kontrolę, warto już teraz przeprowadzić wewnętrzny audyt RODO, m.in. poprzez sprawdzenie dokumentacji, w szczególności czy wszystkie wymagane polityki, rejestry oraz procedury są wdrożone i aktualne, jak również czy i kiedy przeprowadzona została analiza ryzyka procesów przetwarzania w organizacji. Należy też przeszkolić personel z zasad ochrony danych oraz zapewnić, by wyznaczony Inspektor Ochrony Danych był zaangażowany w przygotowania i gotowy do sprawnej współpracy z urzędem.

Przebieg kontroli i konsekwencje

W pierwszej kolejności należy pamiętać, że PUODO nie ma obowiązku informowania o zamiarze przeprowadzenia kontroli, niemniej w rzeczywistości często ma to miejsce. W ramach kontroli kontrolerzy mają prawo m.in. wejść do siedziby firmy, przeglądać dokumenty i systemy oraz żądać od personelu wyjaśnień. Z przeprowadzonej kontroli organ sporządza końcowy protokół kontroli.

W razie stwierdzenia uchybień organ może poprzestać na zaleceniach pokontrolnych (wskazując, co należy poprawić), jak również może wydać decyzję nakazową zobowiązującą do określonych działań naprawczych lub nałożyć dotkliwą karę finansową – nawet do 20 mln euro lub 4% rocznego obrotu firmy. Takie sankcje to jednak ostateczność – celem kontroli jest przede wszystkim wsparcie administratorów w doprowadzeniu do pełnej zgodności z RODO.

W razie pytań, a także pomysłów tematów na kolejne wydania Newsletter’a zapraszamy do kontaktu:

W czerwcu 2025 roku weszła w życie nowa ustawa z dnia 20 marca 2025 r. o warunkach dopuszczalności powierzania pracy cudzoziemcom na terytorium Rzeczypospolitej Polskiej, która w kwestiach dotyczących zatrudniania cudzoziemców zastąpiła uchyloną ustawę z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy.

Choć w nowej ustawie zachowano główne zasady legalizacji pracy, oparte na zezwoleniach, oświadczeniach i przypadkach dostępu do rynku pracy bez potrzeby uzyskania zezwolenia, to w praktyce działów kadrowych istotne okazały się różnice w stosunku do starych zasad i nowe rozwiązania, takie jak doprecyzowanie i zawężenie przypadków legalnego pobytu cudzoziemców niedającego prawa do zatrudnienia, unieważnienie z mocy prawa oświadczenia o powierzeniu pracy w przypadku powiadomienia starosty o zakończeniu pracy cudzoziemca, nowe obowiązki informacyjne i terminy na ich zgłoszenie czy obowiązek przesyłania skanu umowy zawartej z cudzoziemcem. Zapoczątkowano też proces cyfryzacji procedur, dodając elektroniczne wnioski o udzielenie zezwolenia na pracę do już wcześniej funkcjonujących wniosków o rejestrację oświadczenia o powierzeniu pracy poprzez portal praca.gov.pl.

1 grudnia 2025 r. weszły w życie nowe rozporządzenia wykonawcze do ustawy, na mocy których między innymi podniesione zostały opłaty od oświadczenia o powierzeniu pracy cudzoziemcowi i od wniosku o wydanie zezwolenia na pracę ze 100 do 400 zł, Gruzja wykreślona została z katalogu państw, których obywatele mogą podjąć pracę w Polsce na podstawie uproszczonej procedury oświadczenia oraz określono nowy katalog przypadków pracy bez konieczności uzyskania zezwolenia lub oświadczenia – zastępując w tym względzie wcześniejsze rozporządzenie z 21 kwietnia 2015 r.

Początek 2026 r. także nie daje odetchnąć pracodawcom. Już 1 stycznia 2026 r. weszła w życie ustawa z dnia 21 listopada 2025 r. o zmianie ustawy o cudzoziemcach oraz niektórych innych ustaw. W ustawie tej wprowadzono zmianę na wyłącznie elektroniczne składanie wniosków o zezwolenie na pobyt dla cudzoziemców oraz od dawna zapowiadane specjalne zezwolenie na pobyt czasowy dla obywateli Ukrainy posiadających PESEL UKR – tak zwane karty pobytu „CUKR”. Wnioski o legalizację pobytu składane będą wyłącznie za pośrednictwem portalu Moduł Obsługi Spraw (MOS). Jednak póki co funkcjonalność ta nie obowiązuje – rozpocznie się z dniem określonym w specjalnym komunikacie, który wydać ma Minister Spraw Wewnętrznych i Administracji.

Dla pracodawców oznacza to konieczność nauki i wdrożenia w nowe przepisy, choćby w celu wymaganej od nich weryfikacji legalności pobytu kandydatów do pracy. Co również istotne dla pracodawców, wypełniane przez nich załączniki przewidziane w procedurze wniosku o pobyt czasowy i pracę czy tzw. Blue Card składane będą także elektronicznie. Podczas wypełniania wniosku cudzoziemiec będzie musiał podać adres e-mail pracodawcy, na który wysłany zostanie link do wypełnienia załącznika. Tak zwany „Załącznik nr 1” składany i podpisywany będzie zatem w całości elektronicznie, co z czasem z pewnością przyczyni się do uproszczenia procedur, choć w między czasie zapewne przysparzając nieraz trudności.

Istotne zmiany szykują się także w kwestii dalszego legalnego pobytu i zatrudniania obywateli Ukrainy – zarówno tych ze statusem UKR, jak i pozostałych.

23 stycznia 2026 r. zaproponowany przez Rząd projekt ustawy o wygaszeniu rozwiązań wynikających z ustawy o pomocy obywatelom Ukrainy w związku z konfliktem zbrojnym na terytorium tego państwa oraz o zmianie niektórych innych ustaw został przyjęty przez Sejm i przekazany pod obrady Senatu.

Projekt ustawy zakłada między innymi przedłużenie legalności pobytu osób uciekających przed wojną w Ukrainie do 4 marca 2027 r. oraz utrzymanie zatrudnienia „na powiadomienie” urzędu pracy. W tej drugiej kwestii wprowadza się zasadę ogólną, która ma być na stałe wpisana do ustawy o warunkach dopuszczalności powierzenia pracy cudzoziemcom na terytorium PR, że dostęp do rynku pracy mają mieć wszystkie osoby korzystające z ochrony czasowej, niezależnie od powodów jej ustanowienia w przyszłości. W okresie przejściowym 3 lat zachowane ma być dodatkowo zatrudnianie na powiadomienie wszystkich obywateli Ukrainy, więc w głównej mierze dla pracodawców nie będzie wiązało się to ze znacznymi zmianami.

Przedłużone do 4 marca 2027 r. mają zostać także dokumenty pobytowe pozostałych obywateli Ukrainy, które straciły już ważność (karty pobytu, wizy czy pobyt w ramach ruchu bezwizowego).

Na uproszczonych warunkach, czyli jak obywatele Polski, zakładać działalność gospodarczą będą mogły już tylko osoby objęte ochroną tymczasową. Jednak działalność gospodarcza rozpoczęta na podstawie przepisów specustawy będzie mogła być kontynuowana na dotychczasowych warunkach przez każdego obywatela Ukrainy, który zdążył ją założyć. Założenie nowej działalności po 4 marca 2026 r. przez osoby bez statusu UKR będzie możliwe wyłącznie na ogólnych zasadach obowiązujących wszystkich cudzoziemców, co w praktyce znacznie utrudnia tą formę zarobkowania.

Przewidziano także kolejne przedłużenie zawieszenia terminów ustawowych na załatwienie spraw pobytowych cudzoziemców przez urzędy wojewódzkie – aż o kolejny rok do 4 marca 2027 r. Byłby to zatem już piąty rok bezkarności urzędów wojewódzkich w sprawach przewlekłości i bezczynności prowadzonych postępowań.

Ustawa o wygaszeniu rozwiązań wynikających z ustawy o pomocy obywatelom Ukrainy miałaby wejść w życie co do zasady 5 marca 2026 r. Wcześniej musi zostać jeszcze ostatecznie uchwalona przez Parlament, a następnie podpisana przez Prezydenta.

W razie pytań, a także pomysłów tematów na kolejne wydania Newsletter’a zapraszamy do kontaktu:

Od dnia 1 stycznia 2026 roku obowiązują nowe zasady podatkowego rozliczania samochodów osobowych w firmach. Aktualnie obowiązujące przepisy wprowadziły niższy próg wartości pojazdu, od którego będzie można dokonywać odpisów amortyzacyjnych, jeśli auto przekracza określony poziom emisji CO₂.

W praktyce zmiany dotknęły głównie pojazdy spalinowe i w zdecydowanej większości hybrydowe, co dla przedsiębiorców może oznaczać wyższe obciążenia podatkowe. Co dokładnie uległo zmianie?

Emisja CO₂ – kluczowy aspekt podatkowy

Od 2026 r. limit kosztów związanych z samochodem osobowym został uzależniony od tego, ile dwutlenku węgla (CO₂) emituje dany pojazd. Zasadnicza zmiana polega na obniżeniu limitu z 150.000,00 zł do 100.000,00 zł dla pojazdów, których emisja CO₂ przekracza 50 g/km. W konsekwencji oznacza to, że wszystkie auta spalinowe oraz przeważająca większość klasycznych hybryd zostały objęte niższym limitem rozliczeń niż dotychczas. To spora zmiana w podejściu do rozliczeń – dotychczas liczyła się tylko wartość pojazdu, obecnie równie istotna będzie jego ekologiczność. Nowe regulacje są rezultatem przepisów przyjętych kilka lat temu, tj. przede wszystkim ustawy z dnia 2 grudnia 2021 r.

o zmianie ustawy o elektromobilności i paliwach alternatywnych oraz niektórych innych ustaw. Zasadniczym celem regulacji jest promowanie niskoemisyjnych i bezemisyjnych środków transportu. Dla sporej liczby firm wiąże się to z koniecznością uwzględniania parametrów środowiskowych przy planowaniu zakupów flotowych.

Trzy poziomy limitów zamiast jednego

Do końca 2025 r. przedsiębiorcy byli związani głównie jednym limitem kosztowym. Od dnia 1 stycznia 2026 roku został on zastąpiony systemem trzystopniowym:

- kwota 225.000,00 zł – dla samochodów całkowicie bezemisyjnych, czyli elektrycznych oraz wodorowych (0 g/km CO₂). Chodzi tu o samochody elektryczne na akumulatory (BEV – Battery Electric Vehicle) oraz samochody na wodór z ogniwami paliwowymi (FCEV – Fuel Cell Electric Vehicle).

- kwota 150.000,00 zł – dla pojazdów o bardzo niskiej emisji CO₂ (poniżej 50 g/km CO₂). W praktyce ten warunek spełniają głównie nowoczesne hybrydy typu plug-in (PHEV – Plug-in Hybrid Electric Vehicle). To samochody z silnikiem spalinowym

i elektrycznym. Co ważne, nie każda hybryda plug-in spełnia to kryterium. - kwota 100.000,00 zł – dla pozostałych aut osobowych, w tym zdecydowanej większości pojazdów spalinowych i standardowych hybryd (powyżej 50 g/km CO₂). W praktyce jest to zdecydowanie najliczniejsza grupa pojazdów, która obejmie wszystkie samochody benzynowe, wszystkie samochody z silnikiem diesla, standardowe hybrydy (HEV – bez możliwości ładowania z gniazdka), hybrydy mild (MHEV – Mild Hybrid Electric Vehicle, tzw. miękka hybryda) oraz starsze hybrydy plug-in starszej generacji lub o dużej mocy (z emisją powyżej 50 g/km).

Co istotne, powyższe nowe limity mają zastosowanie również dla umów leasingu, najmu, dzierżawy lub innych umów o podobnym charakterze, które to zostały zawarte przed dniem 1 stycznia 2026 r. Zmiany objęły zatem wszystkich przedsiębiorcówrozliczających koszty uzyskania przychodu związane z firmowymi pojazdami na podstawie ww. umów. Jedynie auta wprowadzone do ewidencji środków trwałych do dnia 31 grudnia 2025 r. amortyzuje się według dotychczasowych limitów, tj. limitów korzystniejszych pod kątem podatkowym dla firm.

Tytułem przykładu:

Przedsiębiorca prowadzący jednoosobową działalność (płatnik VAT) wziął w leasing operacyjny w 2025 roku samochód o wartości 215.000,00 zł netto. Model ten ma emisję CO₂ ok. 100 g/km. W związku z tym podlega pod limit proporcji ujęcia leasingu 100.000,00 zł, o czym szerzej wyżej. Porównajmy proporcję, w jakiej przedsiębiorca będzie mógł liczyć koszty opłat leasingowych

w 2025 roku, a w jakiej w 2026 roku.

Przedsiębiorca w 2025 roku mógł zaliczyć do kosztów ok. 63% części kapitałowej raty. Proporcja w 2025 roku wynosi: 150.000,00 zł / 239.725,00 zł = ok. 63%

W 2026 roku limit dla aut spalinowych spada do 100.000,00 zł, w związku z tym proporcja wynosić będzie 100.000,00 zł / 239.725,00 zł = ok. 42%

Obliczona wartość samochodu dla celów PIT:

215.000,00 zł netto + 50% VAT (24.725,00 zł) = 239.725,00 zł

Podsumowanie

Powyższa zmiana w zasadach rozliczania samochodów osobowych wymaga od przedsiębiorców zaniechania rutynowego podejścia do leasingu na rzecz dokładnej analizy parametrów technicznych samochodu. W ogólności wprowadzone zmiany zakładają mniej opłacalne użytkowanie samochodów w działalności gospodarczej. Ustawodawca wspiera podatkowo szeroką elektryfikację floty pojazdów.

Informację o poziomie emisji CO₂ konkretnego pojazdu można zaczerpnąć z aplikacji mObywatel (usługa mPojazd), z Centralnej Ewidencji Pojazdów i Kierowców (CEPiK) po numerze VIN (17-znakowym identyfikatorze pojazdu) oraz ze świadectwa zgodności WE (Certificate of Conformity – CoC).

W razie pytań, a także pomysłów tematów na kolejne wydania Newsletter’a zapraszamy do kontaktu:

Z początkiem 2026 roku doszło do rozstrzygnięcia impasu w procesie legislacyjnym dotyczącym reformy Państwowej Inspekcji Pracy. Projekt UD283, który w swojej pierwotnej wersji zakładał przyznanie inspektorom kompetencji do władczego przekształcania umów cywilnoprawnych w stosunek pracy, został poddany zasadniczej rewizji.

W obliczu konfliktu legislacyjnego, rząd przedstawił na początku 2026 roku nową strategię. Choć odstąpiono od najbardziej kontrowersyjnych postulatów po interwencji Prezesa Rady Ministrów, przedsiębiorcy powinni przygotować się na wdrożenie modelu hybrydowego. Łączy on planowane wzmocnienie kompetencji analitycznych organów kontrolnych z utrzymaniem dotychczasowej drogi sądowej jako jedynej wiążącej ścieżki ustalania stosunku pracy.

Nowy kierunek: rezygnacja z administracyjnego trybu ustalania etatu

Kluczową zmianą w założeniach reformy jest definitywne wycofanie się z koncepcji przyznania inspektorom pracy uprawnień do wydawania decyzji administracyjnych zastępujących wyrok sądu.

- Odrzucenie rygoru natychmiastowej wykonalności – zgodnie z nowymi wytycznymi, porzucono plany obligujące pracodawców do bezzwłocznego zgłaszania wykonawców do ubezpieczeń społecznych na podstawie samej notatki inspektora.

- Potwierdzenie kognicji sądów powszechnych – projekt po zmianach zakłada, że jedynie sąd pracy pozostaje organem uprawnionym do konstytutywnego rozstrzygania o charakterze zatrudnienia. Rola PIP ma zostać ograniczona do inicjowania postępowań poprzez tzw. „kwalifikowane powództwo”.

- ochrona standardów konstytucyjnych – Rewizja projektu stanowi odpowiedź na liczne opinie prawne wskazujące na ryzyko naruszenia zasady trójpodziału władzy oraz swobody zawierania umów.

Cyfryzacja kontroli: PIP-ZUS-KAS w fazie wdrożenia

Mimo złagodzenia kursu w obszarze uprawnień władczych, luty 2026 roku potwierdza dążenie do pełnej integracji systemów informatycznych państwa. Nowe procedury zakładają, że kontrola będzie poprzedzona zaawansowaną analizą danych.

Algorytmy analizy ryzyka, nad którymi prace nabrały tempa, będą typować podmioty do weryfikacji na podstawie:

- Analizy faktur wystawianych przez kontrahentów B2B (identyfikacja relacji wyłączności).

- Nietypowych struktur zgłoszeń do ubezpieczeń społecznych, sugerujących optymalizację kosztów niezgodną z naturą świadczonych usług.

- Danych wskazujących na wykonywanie zadań w warunkach charakterystycznych dla stosunku pracy (np. stałe miejsce i czas świadczenia usług).

Zapowiadane wprowadzenie kontroli w trybie zdalnym wymusi na pracodawcach dostosowanie systemów archiwizacji dokumentacji kadrowej do wymogów pełnej interoperacyjności.

Proponowane zaostrzenie odpowiedzialności wykroczeniowej

Równolegle z redefinicją trybu kontroli, w lutym 2026 roku sformułowano propozycje znaczącego podwyższenia sankcji finansowych. Projektowane zmiany przewidują:

- Podwyższenie kwot mandatów karnych do poziomu 5 000 zł (przy recydywie do 10 000 zł).

- Wzrost maksymalnych grzywien sądowych. Propozycja zakłada pułap do 60 000 zł.

- Sankcje za praktyki odwetowe. W przypadku rażących naruszeń względem osób dochodzących swoich praw, kary mają sięgać nawet 90 000 zł.

Rekomendacje

Wstrzymanie prac nad pierwotną wersją projektu UD283 nie oznacza rezygnacji z celów reformy, a jedynie zmianę metod ich osiągnięcia. W związku z dynamiczną sytuacją legislacyjną rekomendujemy:

- Przegląd relacji kontraktowych. Warto już teraz zweryfikować faktyczny sposób realizacji umów B2B, aby wyeliminować elementy świadczące o kierownictwie pracodawcy (np. sformalizowany system wydawania poleceń).

- Weryfikację klauzul o substytucji. Realne prawo do wyznaczenia zastępcy pozostaje jednym z najsilniejszych argumentów chroniących przed uznaniem kontraktu za stosunek pracy w nowym modelu kontroli.

- Cyfryzację procesów HR. Dostosowanie systemów kadrowych do wymogów przyszłej kontroli zdalnej pozwoli na zminimalizowanie ryzyk operacyjnych w razie nagłej weryfikacji.

Należy zakładać, że finalne wersje przepisów zostaną przyjęte w drugiej połowie 2026 roku, co wynika z terminów narzuconych przez Krajowy Plan Odbudowy. Bezpieczeństwo prawne organizacji zależy dziś od dostosowania praktyki współpracy do zaostrzających się kryteriów oceny organów państwowych.

W razie pytań, a także pomysłów tematów na kolejne wydania Newsletter’a zapraszamy do kontaktu:

Audyt prawny, określany również w praktyce jako due diligence prawne, stanowi systematyczną i pogłębioną ocenę sytuacji prawnej podmiotu, transakcji lub konkretnego aktywa. Jest to proces, którego celem jest identyfikacja istniejących i potencjalnych ryzyk prawnych oraz ocena, jak mogą one wpływać na decyzje gospodarcze. Audyt prawny dostarcza narzędzi do świadomego zarządzania ryzykiem, zwiększenia bezpieczeństwa transakcji oraz podejmowania decyzji biznesowych w oparciu o rzetelne podstawy prawne i faktyczne dane.

Na czym polega audyt prawny – due diligence prawne?

Audyt prawny polega na wszechstronnym zbadaniu stanu prawnego podmiotu lub przedmiotu transakcji, obejmującym analizę dokumentów, umów, procedur oraz praktyk stosowanych w działalności. W praktyce proces ten obejmuje zebranie wszelkiej dokumentacji istotnej dla oceny zagrożeń, ich weryfikację pod kątem zgodności z obowiązującymi przepisami oraz identyfikację obszarów wymagających korekty lub wzmocnienia. Audyt nie ogranicza się wyłącznie do formalnej zgodności z prawem; obejmuje także ocenę realnych zobowiązań, potencjalnych sporów, zaległości wobec organów państwa lub kontrahentów oraz stopnia ochrony interesów przedsiębiorstwa w umowach i stosunkach prawnych. Zasadniczym efektem due diligence jest raport, w którym wskazane są zidentyfikowane ryzyka, ich możliwe konsekwencje oraz rekomendacje działań naprawczych lub zabezpieczających.

Kto i kiedy zleca przeprowadzenie audytu prawnego?

Przeprowadzenie audytu prawnego zlecane jest przede wszystkim przez podmioty gospodarcze przed podjęciem istotnych decyzji finansowych i organizacyjnych. Najczęściej jest to element przygotowań do transakcji sprzedaży przedsiębiorstwa, fuzji lub przejęcia, wejścia strategicznego inwestora, objęcia funkcji w organach spółki lub reorganizacji struktury własnościowej. Audyt prawny jest także rekomendowany w sytuacjach, w których zachodzi podwyższone ryzyko kontroli ze strony organów państwowych, planowany jest zakup aktywów o dużej wartości, takich jak nieruchomości, lub gdy przedsiębiorstwo chce ocenić własny stan prawny i ograniczyć ryzyka operacyjne. Realizacja audytu przed podjęciem tych działań daje stronom możliwość świadomego kształtowania warunków transakcji i minimalizowania ryzyka naruszenia przepisów prawa.

Due diligence prawne – kto je przeprowadza?

Audyt prawny przeprowadzają specjaliści dysponujący wiedzą prawniczą i doświadczeniem w obszarze prawa gospodarczego i transakcyjnego. W praktyce kluczową rolę odgrywają adwokaci i radcowie prawni, często działający w zespołach multidyscyplinarnych, obejmujących także ekspertów z zakresu podatków, compliance, prawa własności intelektualnej czy szeroko rozumianego prawa korporacyjnego. Istotne jest, aby audytorzy byli niezależni od badanej jednostki i dysponowali odpowiednią wiedzą do oceny sytuacji z perspektywy zarówno prawniczej, jak i biznesowej. W przypadku dużych lub skomplikowanych podmiotów audyt może trwać kilka tygodni lub miesięcy, zależnie od liczby dokumentów i złożoności analizowanych obszarów.

Sprawdź także: Tajemnica przedsiębiorstwa – czym jest?

Audyt prawny – czego dotyczy? Jakie ma cechy?

Audyt prawny obejmuje szeroki zakres zagadnień w zależności od celu badania i specyfiki działalności. Standardowo analizie podlegają wszystkie kluczowe dokumenty i praktyki prawne podmiotu, w tym umowy handlowe, zobowiązania, sprawy sądowe, procedury wewnętrzne, aspekty compliance oraz zgodność z przepisami regulacyjnymi. Audyt charakteryzuje się pogłębioną analizą dokumentów oraz identyfikacją realnych zagrożeń, a nie jedynie formalnym sprawdzeniem zgodności z prawem. Podstawową cechą due diligence jest jego celowość i fakt, że zakres badania jest dostosowany do konkretnego kontekstu – w praktyce audyt może dotyczyć całości działalności przedsiębiorstwa albo konkretnych obszarów, takich jak prawo pracy, własność intelektualna czy zgodność z RODO.

Po co przeprowadzać audyt prawny?

Głównym celem audytu prawnego jest ograniczenie ryzyka prawnego i biznesowego. Jeśli jest ono wcześniej zidentyfikowane, możliwe jest ich oszacowanie pod kątem konsekwencji finansowych i operacyjnych oraz podjęcie działań zapobiegawczych. Audyt daje stronie w transakcji solidne podstawy do negocjacji warunków umowy, ustalenia odpowiednich zabezpieczeń lub ewaluacji wartości przedsiębiorstwa. W praktyce dzięki analizie due diligence przedsiębiorca lub inwestor może uniknąć kosztów związanych z niespodziewanymi sporami, karami administracyjnymi lub dodatkowymi zobowiązaniami. Audyt prawny poprawia transparentność i bezpieczeństwo decyzji biznesowych, co ma fundamentalne znaczenie szczególnie w transakcjach o dużej wartości.

Rodzaje due diligence prawnego

Due diligence prawne można klasyfikować ze względu na cel oraz szczegółowość badania. Ze względu na zakres audytu wyróżnia się audyt kompleksowy, obejmujący całość działalności przedsiębiorstwa lub przedmiotu transakcji, oraz audyt częściowy, koncentrujący się na wybranych obszarach ryzyka. W praktyce audyt może również dotyczyć określonych branż lub zagadnień, takich jak audyt zgodności z RODO, audyt własności intelektualnej, audyt umów handlowych, audyt kupna-sprzedaży (M&A) czy audyt postępowań sądowych. Każdy z tych typów służy specyficznym celom i wymaga uwzględnienia innych dokumentów oraz kluczowych kryteriów prawnych.

Czytaj również: Przekształcenie spółki – kiedy jest możliwe? Jak przebiega?

Korzyści z przeprowadzenia audytu prawnego

Przeprowadzenie audytu prawnego przynosi wymierne korzyści. Audyt pozwala na rzetelną ocenę stanu prawnego przedsiębiorstwa lub przedmiotu transakcji, identyfikację potencjalnego ryzyka oraz zaplanowanie mechanizmów ich ograniczania lub eliminacji. Umożliwia również określenie rzeczywistej wartości nabywanych aktywów, co jest istotne przy negocjowaniu ceny transakcyjnej. Ponadto due diligence przyczynia się do wzmocnienia pozycji negocjacyjnej oraz może stanowić podstawę do uzyskania korzystniejszych warunków umowy. W dłuższej perspektywie audyt wspiera zarządzanie ryzykiem operacyjnym i poprawę wewnętrznych procedur prawnych podmiotu.

Jeśli potrzebują Państwo kompleksowego wsparcia prawnego w sprawach związanych z prowadzeniem przedsiębiorstwa, zapraszamy do kontaktu. Nasza Kancelaria posiada bogate doświadczenie w oferowaniu profesjonalnych usług prawnych klientom biznesowym.

Kancelaria prawna Sobota Jachira – Obsługa prawna firm Wrocław

FAQ – Audyt prawny (due diligence prawne)

Czym jest audyt prawny (due diligence prawne)?

Audyt prawny, czyli due diligence prawne, to szczegółowa analiza stanu prawnego przedsiębiorstwa, transakcji lub aktywów, której celem jest identyfikacja ryzyk prawnych i ocena ich wpływu na decyzje biznesowe.

Kiedy przeprowadza się audyt prawny?

Audyt prawny przeprowadza się najczęściej przed sprzedażą firmy, fuzją lub przejęciem, wejściem inwestora, zakupem nieruchomości lub innymi istotnymi transakcjami gospodarczymi, a także w celu okresowej kontroli ryzyk prawnych w przedsiębiorstwie.

Kto zleca due diligence prawne?

Due diligence prawne zlecają przedsiębiorcy, inwestorzy, wspólnicy spółek, fundusze inwestycyjne oraz podmioty planujące istotne decyzje gospodarcze lub restrukturyzacyjne.

Kto przeprowadza audyt prawny?

Audyt prawny przeprowadzają adwokaci lub radcowie prawni, często działający w zespołach specjalistycznych, posiadający doświadczenie w prawie gospodarczym, transakcjach M&A oraz obsłudze przedsiębiorców.

Co jest badane w ramach audytu prawnego?

W ramach audytu prawnego analizuje się m.in. umowy handlowe, strukturę właścicielską, zobowiązania, sprawy sądowe, kwestie pracownicze, zgodność z przepisami prawa oraz ryzyka regulacyjne.

Czy audyt prawny jest obowiązkowy?

Audyt prawny nie jest obowiązkowy, ale w praktyce stanowi standard przy większych transakcjach oraz skuteczne narzędzie ograniczania ryzyka prawnego i finansowego.

Ile trwa audyt prawny?

Czas trwania audytu prawnego zależy od skali działalności i zakresu analizy. Może trwać od kilku dni do kilku tygodni, a w przypadku dużych transakcji nawet dłużej.

Jakie są rodzaje due diligence prawnego?

Wyróżnia się m.in. due diligence transakcyjne, wewnętrzne, tematyczne oraz inwestycyjne, przy czym zakres audytu jest każdorazowo dostosowywany do celu i charakteru badania.

Co jest efektem audytu prawnego?

Efektem audytu prawnego jest raport wskazujący zidentyfikowane ryzyka prawne, ich potencjalne skutki oraz rekomendacje działań naprawczych lub zabezpieczających.

Po co przeprowadzać audyt prawny? Audyt prawny pozwala ograniczyć ryzyko prawne i finansowe, zwiększyć bezpieczeństwo transakcji, poprawić pozycję negocjacyjną oraz podejmować decyzje biznesowe w oparciu o rzetelną analizę prawną.

Krajowy System e-Faktur wchodzi w decydującą fazę wdrożenia i już dziś budzi wiele praktycznych pytań wśród przedsiębiorców z sektora MŚP. Choć idea centralnego systemu fakturowania ma na celu uproszczenie obrotu gospodarczego i zwiększenie bezpieczeństwa podatkowego, w codziennej działalności firm pojawia się szereg wątpliwości związanych zarówno z wystawianiem, jak i odbieraniem faktur ustrukturyzowanych. Poniżej przedstawiamy najczęściej pojawiające się pytania w formule Q&A, przygotowane na podstawie aktualnych wyjaśnień Ministerstwa Finansów, dostawców systemów finansowo-księgowych oraz doświadczeń doradczych.

Czym w praktyce jest Krajowy System e-Faktur i czy zastępuje on dotychczasowe faktury elektroniczne?

KSeF to centralna platforma teleinformatyczna administrowana przez Ministerstwo Finansów, za pośrednictwem której wystawiane, odbierane i przechowywane są faktury ustrukturyzowane. Faktura wystawiona w KSeF nie jest zwykłym plikiem PDF wysyłanym e-mailem, lecz dokumentem zapisanym w określonej strukturze logicznej XML, zgodnej ze wzorem narzuconym przez przepisy. Oznacza to, że dotychczas stosowane e-faktury, nawet jeżeli były akceptowane przez kontrahentów, nie spełniają wymogów KSeF i nie będą mogły funkcjonować równolegle po wprowadzeniu obowiązku systemowego.

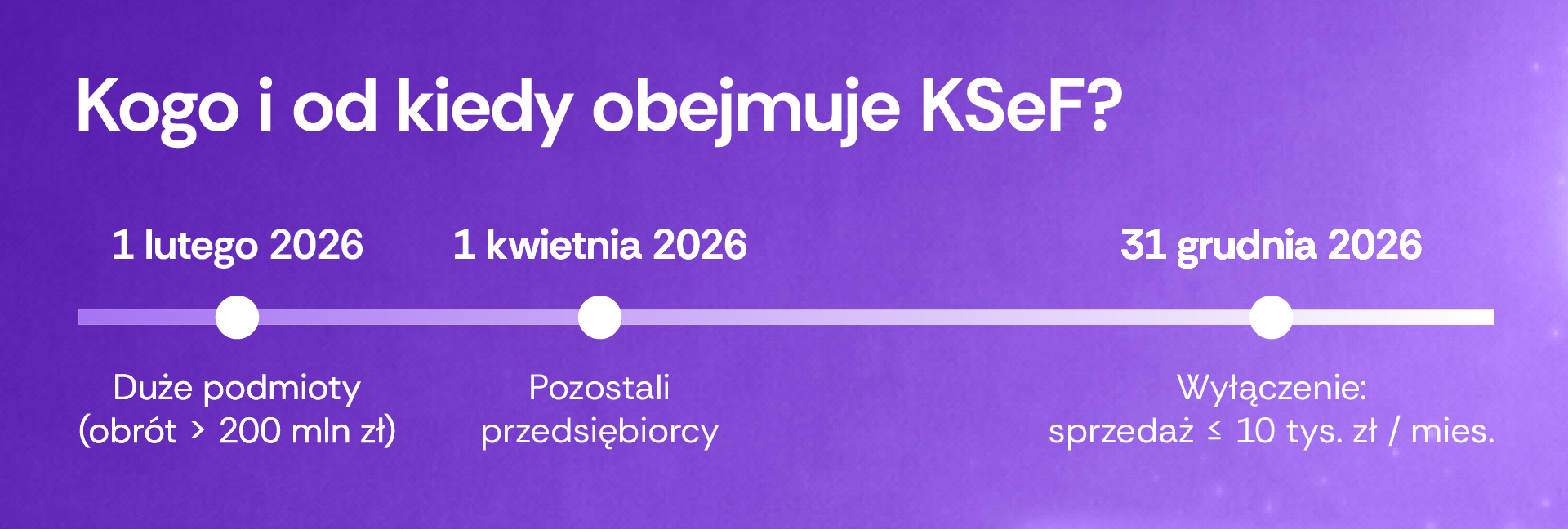

Od kiedy przedsiębiorcy będą zobowiązani do korzystania z KSeF?

Obowiązek stosowania KSeF ma charakter powszechny i obejmie czynnych podatników VAT, a w kolejnym etapie również podatników zwolnionych. Ustawodawca przewidział okres przejściowy, który ma umożliwić dostosowanie systemów księgowych i procedur wewnętrznych. Duże podmioty, tj. firmy z obrotem powyżej 200 mln zł rozpoczną obowiązkowe korzystanie z KSeF już od 1 lutego 2026 r. Pozostali przedsiębiorcy zostaną objęci tym obowiązkiem od 1 kwietnia 2026 r. Z obowiązku korzystania z KSeF zostali tymczasowo, do końca 2026 r., wyłączeni najmniejsi podatnicy, tj. tacy, u których łączna miesięczna sprzedaż nie przekracza 10 tys. zł.

W praktyce oznacza to konieczność przygotowania się do nowego modelu fakturowania z odpowiednim wyprzedzeniem, nawet jeżeli formalny obowiązek jeszcze nie dotyczy danego przedsiębiorcy.

Czy przedsiębiorca musi posiadać specjalne oprogramowanie do korzystania z KSeF?

Dostęp do KSeF możliwy jest na kilka sposobów. Najprostszym rozwiązaniem jest korzystanie z bezpłatnej aplikacji udostępnionej przez Ministerstwo Finansów, jednak w przypadku firm wystawiających większą liczbę faktur rozwiązanie to bywa niewystarczające. W praktyce

większość przedsiębiorców decyduje się na integrację KSeF z używanym systemem finansowo-księgowym. Wymaga to współpracy z dostawcą oprogramowania oraz wcześniejszego przetestowania poprawności komunikacji z systemem rządowym.

Kto w firmie może wystawiać i odbierać faktury w KSeF?

Dostęp do KSeF opiera się na systemie uprawnień. Podatnik może działać samodzielnie lub przez osoby trzecie, w tym pracowników, biuro rachunkowe albo doradców podatkowych. Uprawnienia mogą być nadawane w różnym zakresie, na przykład tylko do odbioru faktur albo do ich wystawiania. Z perspektywy bezpieczeństwa kluczowe jest prawidłowe zarządzanie tymi uprawnieniami, zwłaszcza w większych organizacjach, gdzie obieg dokumentów obejmuje kilka działów.

Kiedy faktura uznawana jest za wystawioną i doręczoną kontrahentowi?

Moment wystawienia faktury w KSeF jest jednoznacznie powiązany z jej przyjęciem przez system i nadaniem numeru identyfikującego. To ta data ma znaczenie podatkowe, niezależnie od tego, kiedy kontrahent faktycznie zapozna się z treścią dokumentu. Z punktu widzenia odbiorcy faktura uznawana jest za doręczoną w chwili jej udostępnienia w KSeF, co eliminuje spory dotyczące skuteczności doręczenia.

Jakie problemy praktyczne mogą pojawić się po stronie małych i średnich przedsiębiorców?

W praktyce najczęściej zgłaszane trudności dotyczą awarii systemowych, błędów w strukturze faktury oraz niezgodności danych przesyłanych z systemów księgowych z wymaganiami KSeF. Dla mniejszych firm wyzwaniem bywa również zmiana dotychczasowych nawyków, w szczególności rezygnacja z ręcznego wystawiania faktur i przesyłania ich bezpośrednio do kontrahentów. Pojawiają się także pytania o postępowanie w sytuacji, gdy KSeF jest czasowo niedostępny, co wymaga wdrożenia procedur awaryjnych.

Czy faktury korygujące i zaliczkowe również muszą być wystawiane w KSeF?

System obejmuje swoim zakresem zasadniczo wszystkie faktury VAT, w tym faktury korygujące, zaliczkowe oraz końcowe. Oznacza to konieczność zachowania spójności danych pomiędzy fakturą pierwotną a korektą, co w przypadku złożonych rozliczeń może wymagać dodatkowej uwagi. W praktyce prawidłowe oznaczenie korekty w strukturze KSeF ma kluczowe znaczenie dla poprawności rozliczeń podatkowych.

Jakie są konsekwencje błędów popełnionych przy wystawianiu faktur w KSeF?

Błędy formalne mogą skutkować odrzuceniem faktury przez system, co oznacza, że nie wywoła ona skutków podatkowych. W dłuższej perspektywie ustawodawca przewidział również sankcje za niewystawianie faktur w KSeF lub wystawianie ich niezgodnie z przepisami. Dlatego tak istotne jest odpowiednie przeszkolenie pracowników oraz przetestowanie procesów fakturowania jeszcze przed wejściem obowiązku w życie.

Czy KSeF oznacza koniec archiwizacji faktur w firmie?

Faktury przechowywane są w KSeF przez okres przewidziany w przepisach podatkowych, co znacząco ogranicza obowiązki archiwizacyjne po stronie przedsiębiorcy. Nie zwalnia to jednak z konieczności dbania o wewnętrzną dokumentację księgową oraz spójność danych, zwłaszcza gdy faktury stanowią element szerszych rozliczeń umownych.

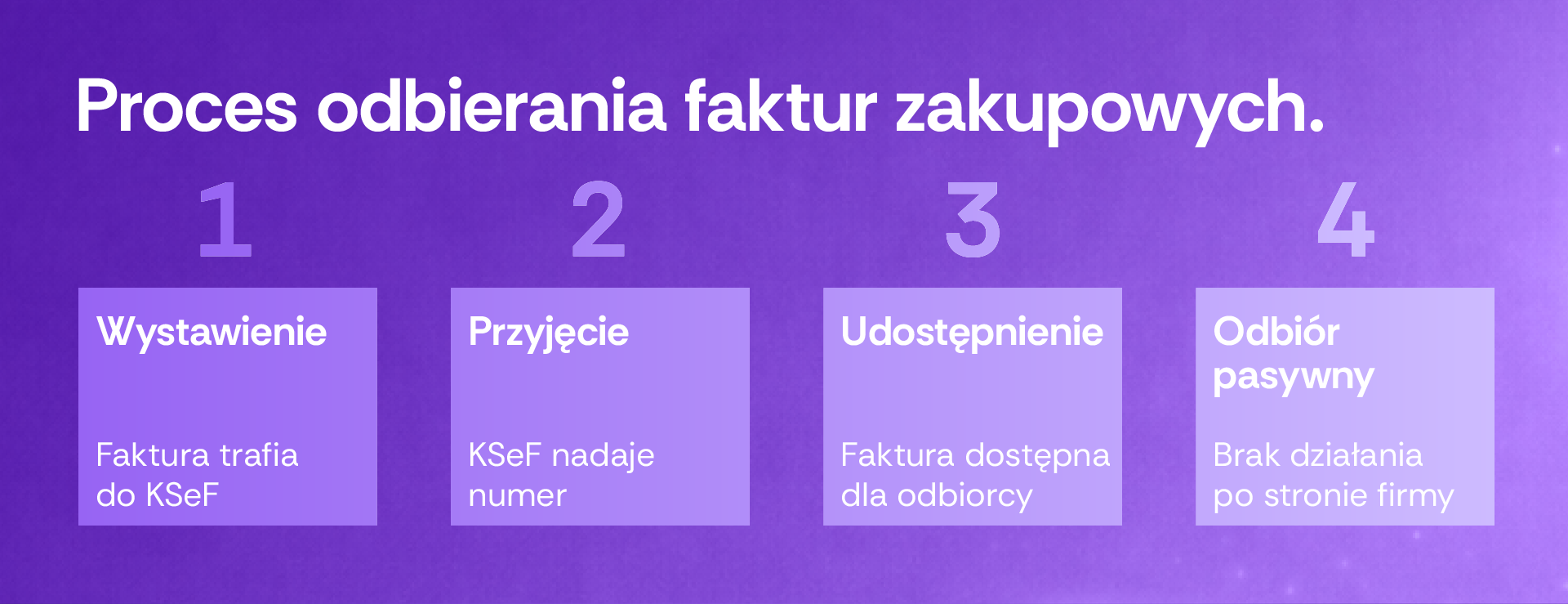

Jak wygląda proces odbierania faktur zakupowych w KSeF?

Odbieranie faktur w KSeF odbywa się pasywnie, co oznacza, że przedsiębiorca nie musi podejmować żadnych działań, aby faktura została mu doręczona. Wystawca, przesyłając dokument do systemu, powoduje jego automatyczne udostępnienie odbiorcy w KSeF. Z perspektywy praktycznej oznacza to konieczność regularnego monitorowania systemu lub zapewnienia integracji z programem księgowym, który samodzielnie pobiera dokumenty. Dla wielu przedsiębiorców zmiana ta wiąże się z reorganizacją współpracy z biurem rachunkowym.

Czy możliwe jest wystawienie faktury dla podmiotu zagranicznego za pośrednictwem KSeF?

KSeF dotyczy zasadniczo faktur dokumentujących czynności opodatkowane VAT w Polsce. W przypadku kontrahentów zagranicznych system może być wykorzystywany, jeżeli transakcja podlega polskim przepisom o VAT i wystawiana jest faktura zgodna z krajowymi regulacjami. W praktyce oznacza to, że każdorazowo należy przeanalizować charakter transakcji oraz status podatkowy kontrahenta.

Czy podatnik zwolniony z VAT również będzie musiał korzystać z KSeF?

Docelowo obowiązek korzystania z KSeF ma objąć także podatników zwolnionych z VAT, zarówno podmiotowo, jak i przedmiotowo. Dla tej grupy przedsiębiorców szczególnym wyzwaniem może być konieczność wdrożenia nowych narzędzi informatycznych, mimo że skala fakturowania bywa ograniczona. Warto jednak podkreślić, że ujednolicenie formy faktur ma zwiększyć przejrzystość obrotu gospodarczego i uprościć kontrole podatkowe.

Jak postępować w przypadku awarii KSeF lub braku dostępu do systemu?

Przepisy przewidują tzw. tryb awaryjny, który pozwala na wystawienie faktury poza KSeF w sytuacjach, gdy system jest niedostępny z przyczyn technicznych. Taka faktura musi jednak zostać wprowadzona do KSeF niezwłocznie po ustaniu awarii. Z punktu widzenia przedsiębiorcy kluczowe jest posiadanie wewnętrznych procedur dokumentujących przyczyny zastosowania trybu awaryjnego, aby uniknąć ewentualnych sporów z organami podatkowymi.

Czy możliwe jest poprawienie błędu po wysłaniu faktury do KSeF?

Po przyjęciu faktury przez KSeF nie ma możliwości jej edycji. Jedynym sposobem skorygowania błędu jest wystawienie faktury korygującej zgodnie z obowiązującą strukturą logiczną. W praktyce oznacza to konieczność szczególnej staranności na etapie wprowadzania danych, zwłaszcza w odniesieniu do numerów NIP, kwot podatku oraz danych kontrahenta.

Jakie znaczenie ma KSeF dla terminów odliczenia podatku VAT?

Wprowadzenie KSeF wpływa na moment, w którym podatnik może skorzystać z prawa do odliczenia VAT. Ponieważ faktura jest uznawana za doręczoną w chwili jej udostępnienia w systemie, organy podatkowe zyskują pełną wiedzę o dacie jej wystawienia i odbioru. W praktyce może to ograniczyć wątpliwości interpretacyjne, ale jednocześnie wymaga większej dyscypliny w bieżącym ujmowaniu dokumentów w ewidencji VAT.

Czy KSeF zmienia zasady przechowywania i udostępniania faktur w trakcie kontroli?

Faktury przechowywane w KSeF są dostępne dla organów podatkowych bez konieczności angażowania przedsiębiorcy. Z jednej strony ogranicza to obowiązki administracyjne, z drugiej jednak zwiększa transparentność rozliczeń. Przedsiębiorcy powinni mieć świadomość, że dane zawarte w fakturach ustrukturyzowanych mogą być analizowane automatycznie, co zwiększa znaczenie poprawności formalnej dokumentów.

Czy wdrożenie KSeF wymaga zmian w umowach z kontrahentami?

W wielu przypadkach zasadne jest zweryfikowanie zapisów umownych dotyczących zasad fakturowania, terminów płatności oraz momentu doręczenia faktury. KSeF wprowadza jednoznaczne reguły w tym zakresie, które mogą różnić się od dotychczasowych ustaleń kontraktowych. Brak dostosowania umów może prowadzić do sporów, zwłaszcza w relacjach handlowych opartych na sztywnych terminach.

Jakie korzyści, poza obowiązkiem prawnym, może przynieść KSeF przedsiębiorcom?

Choć KSeF postrzegany jest głównie jako obowiązek administracyjny, w dłuższej perspektywie może przynieść również wymierne korzyści. Automatyzacja obiegu dokumentów, ograniczenie liczby błędów oraz łatwiejsza archiwizacja faktur to elementy, które mogą usprawnić funkcjonowanie działów finansowych. Warunkiem jest jednak prawidłowe wdrożenie systemu i dostosowanie procesów wewnętrznych.

Podsumowanie

Krajowy System e-Faktur stanowi jedną z największych zmian w obszarze rozliczeń VAT w ostatnich latach. Dla przedsiębiorców, w szczególności z sektora MŚP, oznacza on konieczność nie tylko technicznego dostosowania systemów księgowych, lecz także przemyślenia całego procesu fakturowania i obiegu dokumentów. Odpowiednie przygotowanie, testy oraz bieżące wsparcie doradcze pozwalają ograniczyć ryzyka i wykorzystać KSeF jako narzędzie porządkujące rozliczenia podatkowe.

Zapraszamy do kontaktu:

W świetle obowiązujących przepisów zleceniobiorca, zatrudniony w oparciu o umowę zlecenie, nie jest pracownikiem w sensie stricte. Kodeks pracy nie chroni wprost jego interesów, a na pewno nie w taki sposób, jak wygląda to w przypadku osób z podpisanymi umowami o pracę. Czy to oznacza, że zleceniobiorcy pozostają bez realnych narzędzi prawnych i ochrony w sytuacji, gdy doświadczają mobbingu lub innych form nękania w firmie? Niekoniecznie – w praktyce kwestia ta okazuje się bardziej złożona. Zleceniobiorcy – mimo braku etatu – wciąż mogą dochodzić swoich praw. W jaki sposób?

W świetle obowiązujących przepisów zleceniobiorca, wykonujący zadania na podstawie umowy zlecenia, nie posiada statusu pracownika w rozumieniu Kodeksu pracy. Oznacza to, że relacja łącząca strony ma charakter cywilnoprawny, a zleceniobiorca nie korzysta z przywilejów i ochrony przewidzianej dla osób zatrudnionych na podstawie stosunku pracy.

W polskim obrocie prawnym umowy cywilnoprawne są powszechnie stosowaną formą współpracy. Choć w wielu okolicznościach stanowią one elastyczne i korzystne rozwiązanie dla obu stron, ich kluczową cechą jest wyłączenie spod rygoru przepisów prawa pracy. W konsekwencji zleceniobiorca, nawet jeśli wykonuje swoje obowiązki w sposób zbliżony do zatrudnienia etatowego, nie podlega ochronie normatywnej wynikającej z Kodeksu pracy.

Czy Kodeks pracy chroni przed mobbingiem osoby zatrudnione na mocy umowy zlecenie?

Kodeks pracy nie obejmuje zleceniobiorców ochroną przed mobbingiem. Definicja tego zjawiska i obowiązek przeciwdziałania mu dotyczą wyłącznie pracowników zatrudnionych na podstawie umowy o pracę. W przypadku umowy zlecenia relacja ma charakter cywilnoprawny, dlatego nie powstają po stronie zleceniodawcy obowiązki wynikające z art. 94³ Kodeksu pracy.

To jednak nie oznacza, że zleceniodawca może dopuszczać się szeroko rozumianego nękania w miejscu pracy. Jeśli jego działania przybierają formę mobbingu, zleceniobiorca może dochodzić swoich praw na podstawie przepisów Kodeksu cywilnego dotyczących dóbr osobistych oraz zasad odpowiedzialności kontraktowej.

Co może zatem zrobić zleceniobiorca, który doświadczył mobbingu ze strony zleceniodawcy?

Zleceniobiorca, który doświadcza nękania lub poniżania ze strony zleceniodawcy, nie pozostaje bez ochrony, choć ścieżka dochodzenia roszczeń wygląda inaczej niż w przypadku pracowników etatowych. Kluczowe jest zrozumienie, że pojęcie mobbingu funkcjonuje wyłącznie w Kodeksie pracy, więc formalnie nie odnosi się do umów cywilnoprawnych. Nie oznacza to jednak braku możliwości reakcji. Zachowania o charakterze uporczywego nękania, izolowania czy ośmieszania mogą naruszać dobra osobiste zleceniobiorcy, a to otwiera drogę do dochodzenia roszczeń przed sądem cywilnym. Pierwszym krokiem powinno być gromadzenie dowodów: zapisy zdarzeń, korespondencja, notatki, dokumentacja medyczna oraz dane świadków. Następnie warto podjąć działania formalne wobec zleceniodawcy, na przykład złożyć pisemne wezwanie do zaprzestania naruszeń lub prośbę o wyjaśnienia. W razie braku reakcji możliwe jest wytoczenie powództwa o ochronę dóbr osobistych na podstawie art. 23 i 24 Kodeksu cywilnego, domagając się zaniechania naruszeń, przeprosin i zadośćuczynienia.

Alternatywnie można oprzeć roszczenia na odpowiedzialności kontraktowej z art. 471 k.c., wskazując, że nękanie stanowi nienależyte wykonanie umowy, lub skorzystać z odpowiedzialności deliktowej z art. 415 k.c. Jeśli działania zleceniodawcy wyczerpują znamiona przestępstwa, dopuszczalne jest także zawiadomienie organów ścigania. W wyjątkowych przypadkach warto rozważyć pozew o ustalenie istnienia stosunku pracy, jeżeli faktyczna relacja miała cechy zatrudnienia etatowego, co otwiera drogę do stosowania ochrony z Kodeksu pracy. Cały proces wymaga precyzyjnej oceny prawnej i dobrej strategii dowodowej, dlatego konsultacja z prawnikiem specjalizującym się w prawie pracy i cywilnym jest realnym wsparciem.

Mobbing a umowa zlecenie – czy można otrzymać odszkodowanie?

Zleceniobiorca może dochodzić odszkodowania oraz zadośćuczynienia, korzystając z instrumentów przewidzianych w Kodeksie cywilnym. Jeśli nękanie, poniżanie lub inne wrogie działania zleceniodawcy doprowadziły do powstania szkody majątkowej lub niemajątkowej (krzywdy), istnieje możliwość wystąpienia z roszczeniem o jej naprawienie.

Zleceniobiorca, który doświadcza niewłaściwych zachowań ze strony zleceniodawcy, może oprzeć swoje roszczenia na następujących podstawach:

- Ochrona dóbr osobistych (art. 23 i 24 k.c.): Naruszenie godności, czci czy zdrowia psychicznego pozwala na żądanie zaniechania naruszeń, złożenia publicznego oświadczenia o odpowiedniej treści (przeprosin) oraz zadośćuczynienia pieniężnego za doznaną krzywdę. Jest to najczęściej stosowany środek ochrony w przypadku działań o charakterze nękania.

- Odpowiedzialność deliktowa (art. 415 k.c.): Podstawa ta znajduje zastosowanie, gdy działania zleceniodawcy noszą znamiona czynu niedozwolonego i wyrządziły realną szkodę. Wymaga to wykazania winy sprawcy oraz związku przyczynowego pomiędzy jego zachowaniem a wystąpieniem szkody.

- Odpowiedzialność kontraktowa (art. 471 k.c.): Dochodzenie odszkodowania na tej podstawie jest możliwe, jeżeli zachowania zleceniodawcy można zakwalifikować jako nienależyte wykonanie zobowiązania umownego.

Istotnym elementem postępowania jest przedstawienie dowodów potwierdzających skalę naruszeń, rozmiar szkody oraz bezpośredni związek przyczynowy pomiędzy działaniami zleceniodawcy a negatywnymi konsekwencjami dla zleceniobiorcy. Choć w relacjach cywilnoprawnych nie operuje się pojęciem mobbingu w sensie ustawowym, realna ochrona prawna istnieje i pozwala na uzyskanie wymiernych świadczeń finansowych.

W wyjątkowych sytuacjach, gdy relacja stron de facto wypełnia przesłanki stosunku pracy (praca pod kierownictwem, w miejscu i czasie wyznaczonym przez organizatora pracy), zleceniobiorca może wystąpić z powództwem o ustalenie istnienia stosunku pracy. Wygranie takiej sprawy pozwala na wsteczne objęcie zleceniobiorcy pełną ochroną Kodeksu pracy.

Zobacz również: Jakie są przesłanki mobbingu?

Mobbing na umowie zlecenie – pomoc prawna

W sprawach dotyczących mobbingu przy umowie zlecenia odpowiednia pomoc prawna ma kluczowe znaczenie. Brak ustawowej definicji mobbingu w Kodeksie cywilnym sprawia, że poszkodowany musi oprzeć swoje roszczenia na konstrukcjach prawnych, które nie są oczywiste dla osób bez doświadczenia w prawie pracy i cywilnym. Prawnik pomaga prawidłowo zakwalifikować zachowania zleceniodawcy, ustalić podstawę roszczeń oraz przygotować strategię dowodową. W praktyce to właśnie właściwa argumentacja i umiejętne wykazanie związku przyczynowego decydują o powodzeniu sprawy przed sądem cywilnym. Profesjonalny pełnomocnik zadba również o właściwe zabezpieczenie dowodów, sporządzi wezwania do zapłaty i reprezentuje klienta w postępowaniu, co znacznie zwiększa szanse na uzyskanie odszkodowania lub zadośćuczynienia. Dzięki wsparciu specjalisty osoba pokrzywdzona nie musi samodzielnie mierzyć się z trudną procedurą i może uniknąć błędów, które mogłyby osłabić jej roszczenia. Pomoc prawna jest więc nie tylko wsparciem merytorycznym, ale często realnym warunkiem skutecznego dochodzenia swoich praw.

Jeśli potrzebują Państwo pomocy w sprawach dotyczących mobbingu – zapraszamy do kontaktu.

Kancelaria prawna Sobota Jachira – Prawnik prawo pracy Wrocław

Mobbing a umowa o pracę – FAQ

Czy zleceniobiorca jest chroniony przed mobbingiem tak jak pracownik?

Nie. Kodeks pracy nie obejmuje osób na umowie zlecenie przepisami o mobbingu. Ochrona z art. 94³ k.p. dotyczy wyłącznie pracowników etatowych.

Czy to oznacza, że zleceniobiorca jest pozbawiony ochrony prawnej?

Nie. Może dochodzić swoich praw na podstawie Kodeksu cywilnego, w szczególności przepisów o dobrach osobistych oraz odpowiedzialności deliktowej lub kontraktowej.

Czy wobec zleceniobiorcy można formalnie mówić o mobbingu?

Nie w sensie prawnym. Termin mobbing dotyczy stosunku pracy. W relacji cywilnoprawnej analizuje się naruszenia dóbr osobistych lub nienależyte wykonanie umowy.

Co powinien zrobić zleceniobiorca, który doświadcza nękania?

Powinien dokumentować zdarzenia, zabezpieczyć korespondencję, zebrać świadków i podjąć działania formalne wobec zleceniodawcy. W razie potrzeby może wnieść pozew cywilny o ochronę dóbr osobistych lub o odszkodowanie.

Czy zleceniobiorca może domagać się odszkodowania?

Tak. Może wystąpić o zadośćuczynienie lub odszkodowanie na podstawie art. 23, 24 oraz 415 k.c., a w niektórych przypadkach również art. 471 k.c.

Czy możliwe jest zgłoszenie sprawy organom ścigania?

Tak, jeśli zachowania zleceniodawcy noszą znamiona przestępstwa, na przykład uporczywego nękania.

Czy warto skorzystać z pomocy prawnika?

Tak. Prawnik pomaga prawidłowo ocenić sytuację, dobrać podstawę prawną, przygotować strategię dowodową i skutecznie dochodzić roszczeń przed sądem cywilnym.

Wyrok Trybunał Sprawiedliwości Unii Europejskiej z 22 stycznia 2026 r. w sprawie C-902/24 (Herchoski przeciwko Santander Bank Polska) stanowi istotny punkt odniesienia dla tysięcy toczących się w Polsce sporów frankowych. Trybunał jednoznacznie uporządkował zasady rozliczeń między bankiem a kredytobiorcą po unieważnieniu umowy kredytu zawierającej nieuczciwe warunki umowne.

Orzeczenie nie zmienia kierunku orzecznictwa w zakresie abuzywności klauzul czy nieważności umów frankowych, ale zamyka wiele sporów proceduralnych, które przez lata komplikowały i wydłużały postępowania sądowe.

Dlaczego to orzeczenie było potrzebne?

Sprawy frankowe od dawna nie dotyczyły już wyłącznie pytania, czy umowa jest nieważna, lecz także tego, jak strony mają się ze sobą rozliczyć po jej unieważnieniu.

W praktyce sądowej pojawiały się rozbieżności dotyczące m.in.:

- dopuszczalności potrącenia kapitału przez bank,

- momentu wymagalności roszczeń banku,

- skuteczności tzw. wezwań do zapłaty „na wszelki wypadek”,

- rozliczania kosztów procesu w sytuacji wzajemnych roszczeń.

Właśnie te kwestie stały się przedmiotem pytań prejudycjalnych skierowanych do TSUE przez Sąd Okręgowy w Warszawie.

Bank może skorzystać z potrącenia – ale na określonych zasadach

Trybunał potwierdził, że bank może podnieść zarzut potrącenia swojego roszczenia o zwrot kapitału z roszczeniem konsumenta o zwrot świadczeń spełnionych na podstawie nieważnej umowy.

Jednocześnie TSUE wyraźnie zaznaczył, że:

- roszczenie banku nie jest wymagalne przed stwierdzeniem nieważności umowy,

- potrącenie nie może służyć wywieraniu presji na konsumenta,

- wzajemne rozliczenia stron mogą i powinny zostać dokonane w jednym postępowaniu, bez mnożenia procesów.

To istotne ograniczenie praktyki polegającej na wszczynaniu przez banki odrębnych sporów o zwrot kapitału.

Zakres roszczeń banku został jednoznacznie ograniczony

TSUE potwierdził, że po unieważnieniu umowy bankowi przysługuje wyłącznie:

- zwrot nominalnej kwoty wypłaconego kapitału,

- ustawowe odsetki za opóźnienie – liczone od momentu, gdy roszczenie stało się wymagalne.

Trybunał wykluczył możliwość dochodzenia przez bank:

- odsetek umownych,

- wynagrodzenia za korzystanie z kapitału,

- jakichkolwiek dodatkowych świadczeń ponad zwrot kapitału.

Wezwania do zapłaty „na wszelki wypadek” są bezskuteczne

Jednym z najważniejszych elementów wyroku jest jednoznaczne stanowisko TSUE wobec praktyki kierowania do kredytobiorców wezwań do zapłaty kapitału w trakcie trwającego procesu.

Trybunał wskazał, że bank nie może skutecznie wzywać konsumenta do zapłaty, jeżeli jednocześnie twierdzi, że umowa kredytu pozostaje ważna.

Takie wezwania:

- nie wywołują skutków prawnych,

- nie rozpoczynają biegu odsetek,

- nie mogą wpływać na sytuację procesową konsumenta.

Koszty procesu muszą respektować ochronę konsumenta

TSUE podkreślił, że sposób rozliczenia kosztów postępowania nie może zniechęcać konsumentów do dochodzenia ich praw.

Mechanizm wzajemnych rozliczeń nie może prowadzić do obciążania kredytobiorców nadmiernymi kosztami ani do tworzenia efektu odstraszającego.

To kolejny sygnał, że ochrona konsumenta pozostaje kluczowym elementem oceny skutków procesowych w sprawach frankowych.

Co ten wyrok oznacza w praktyce?

Dla kredytobiorców

- większą przewidywalność rozliczeń po unieważnieniu umowy,

- brak presji związanej z wezwaniami do natychmiastowej zapłaty kapitału,

- ograniczenie ryzyka kosztowego,

- jasne ramy procesowe sporów z bankami.

Dla banków

- możliwość uwzględnienia potrącenia w jednym postępowaniu,

- mniejszą liczbę odrębnych pozwów o zwrot kapitału,

- ujednolicenie strategii procesowej.

Podsumowanie

Wyrok TSUE z 22 stycznia 2026 r. nie rewolucjonizuje sporów frankowych, ale w sposób jednoznaczny je porządkuje. Ustala jasne zasady rozliczeń po unieważnieniu umowy i eliminuje praktyki, które przez lata generowały dodatkowe spory i niepewność prawną.

To ważny krok w kierunku sprawniejszego, bardziej przewidywalnego i uczciwego rozstrzygania spraw frankowych – zarówno z perspektywy sądów, jak i samych stron postępowania.

W przypadku nieuzasadnionego lub niezgodnego z prawem rozwiązania umowy o pracę, pracownik może domagać się od pracodawcy odpowiedniego odszkodowania. Roszczenie to staje się szczególnie istotne w sytuacjach, gdy przywrócenie do pracy na poprzednich warunkach jest niemożliwe lub niecelowe.

Kiedy dokładnie można ubiegać się o rekompensatę? W jakich okolicznościach zakończenie współpracy jest w pełni zgodne z prawem i jakiej wysokości świadczenia może oczekiwać poszkodowany pracownik?

Kiedy rozwiązanie umowy jest zgodne z prawem?

1. Tryb dyscyplinarny (art. 52 k.p.) Rozwiązanie umowy bez zachowania okresu wypowiedzenia z winy pracownika jest dopuszczalne w razie:

- ciężkiego naruszenia podstawowych obowiązków pracowniczych,

- popełnienia przez pracownika w czasie trwania umowy o pracę przestępstwa, które uniemożliwia dalsze zatrudnianie go na zajmowanym stanowisku (jeżeli przestępstwo jest oczywiste lub zostało stwierdzone prawomocnym wyrokiem),

- zawinionej utraty uprawnień koniecznych do wykonywania pracy na zajmowanym stanowisku.

2. Przyczyny niezawinione (art. 53 k.p.) Pracodawca ma prawo rozwiązać umowę bez wypowiedzenia również z przyczyn niezawinionych przez pracownika, jeżeli jego nieobecność w pracy przekracza określone limity czasowe. Zgodnie z art. 53 k.p. jest to możliwe:

- Wskutek choroby pracownika, jeżeli trwa ona:

- dłużej niż 3 miesiące – gdy pracownik był zatrudniony u danego pracodawcy krócej niż 6 miesięcy,

- dłużej niż łączny okres pobierania z tego tytułu wynagrodzenia i zasiłku oraz pobierania świadczenia rehabilitacyjnego przez pierwsze 3 miesiące – gdy pracownik był zatrudniony u danego pracodawcy co najmniej 6 miesięcy lub jeżeli niezdolność do pracy została spowodowana wypadkiem przy pracy albo chorobą zawodową.

- W razie usprawiedliwionej nieobecności z innych przyczyn (niż choroba), jeżeli trwa ona dłużej niż 1 miesiąc.

Poza powyższymi trybami nadzwyczajnymi, pracodawca może rozwiązać umowę w zwykłym trybie wypowiedzenia. Wymaga to jednak zachowania ustawowych okresów wypowiedzenia oraz – w przypadku umów na czas nieokreślony – wskazania uzasadnionej i rzeczywistej przyczyny zakończenia współpracy.

W każdym innym przypadku zwolnienie pracownika można zakwalifikować jako nieuzasadnione lub niezgodne z prawem, co stanowi bezpośrednią podstawę do dochodzenia stosownego odszkodowania przed sądem pracy.

Odszkodowanie za zwolnienie z pracy – co mówi o tym prawo?

W przypadku umowy na czas nieokreślony pracownik może żądać odszkodowania, jeśli wypowiedzenie było nieuzasadnione lub naruszało przepisy o wypowiadaniu umów (art. 45 k.p.). Wysokość tego świadczenia określa art. 47¹ k.p. i odpowiada ono wynagrodzeniu za okres od dwóch tygodni do trzech miesięcy, nie mniej jednak niż za okres wypowiedzenia.

Z kolei gdy pracodawca rozwiąże umowę bez wypowiedzenia z naruszeniem prawa (tzw. zwolnienie dyscyplinarne bez podstawy), zastosowanie mają art. 56 i 58 k.p. Przewidują one odszkodowanie w wysokości wynagrodzenia za okres wypowiedzenia, a w przypadku umów na czas określony – za czas, przez jaki umowa miała jeszcze trwać (maksymalnie do 3 miesięcy).

Warto pamiętać, że odszkodowania te są zwolnione z opodatkowania podatkiem dochodowym (PIT) oraz składek ZUS, co oznacza, że pracownik otrzymuje pełną kwotę brutto.

Wysokość odszkodowania za zwolnienie z pracy i podstawy prawne

W przypadku umowy na czas nieokreślony pracownik może żądać odszkodowania, jeśli wypowiedzenie było nieuzasadnione lub naruszało przepisy o wypowiadaniu umów (art. 45 k.p.). Wysokość tego świadczenia określa art. 47¹ k.p. i odpowiada ono wynagrodzeniu za okres od dwóch tygodni do trzech miesięcy, nie mniej jednak niż za okres wypowiedzenia.

Z kolei gdy pracodawca rozwiąże umowę bez wypowiedzenia z naruszeniem prawa (tzw. zwolnienie dyscyplinarne bez podstawy), zastosowanie mają art. 56 i 58 k.p. Wysokość odszkodowania zależy wówczas od rodzaju umowy:

- Umowa na czas nieokreślony: Odszkodowanie przysługuje w wysokości wynagrodzenia za okres wypowiedzenia.

- Umowa na czas określony: Odszkodowanie przysługuje w wysokości wynagrodzenia za czas, do którego umowa miała trwać, jednak nie więcej niż za 3 miesiące.

Warto pamiętać, że odszkodowania te są zwolnione z opodatkowania podatkiem dochodowym (PIT) oraz składek ZUS, co oznacza, że pracownik otrzymuje pełną kwotę brutto.

Zobacz również: Odszkodowanie za straty moralne – kiedy przysługuje?

Odszkodowanie za zwolnienie z pracy – ścieżka procesowa i terminy

Aby ubiegać się o odszkodowanie za niezgodne z prawem zwolnienie z pracy, pracownik musi podjąć kilka precyzyjnych kroków. Najważniejszym rygorem jest zachowanie krótkich, ustawowych terminów. Od dnia doręczenia wypowiedzenia lub pisma o rozwiązaniu umowy bez wypowiedzenia pracownik ma 21 dni na złożenie odwołania do sądu pracy. Przekroczenie tego terminu zazwyczaj uniemożliwia skuteczne dochodzenie roszczeń.